A investi sau nu în imobiliare – sfaturi, mituri și cifre

Fix & rent sau fix & flip; Care e treaba cu „metoda leverage”; Nu investiți în ce nu înțelegeți și nu puneți toți banii în imobiliare; Cum calculezi randamentul unui apartament; Atenție, banii costă bani!

În pofida numeroaselor semnale din media, cum că banii au devenit mai scumpi și nu și-i permite toată lumea, unele cifre din economie arată că bani ar fi, și chiar destui încât, de exemplu, peste 60% dintre tranzacțiile cu locuințe încheiate în 2023 ar fi fost făcute fără a se apela la un credit ipotecar. Adică cu banii jos. (sursa – analiza SVN România)

De aici deducem că românii încă mai au bani la saltea și că sunt interesați să investească în imobiliare, o piață pe care deși n-o înțeleg, măcar au impresia că o cunosc, la fel cum fac cu fotbalul și politica. Nu se poate spune același lucru despre investițiile pe bursă, în fonduri de investiții (EFT), titluri de stat sau chiar în criptomonede, toate niște concepte abstracte pentru mulți dintre noi.

Așa se face că dacă dați o căutare pe Internet despre investițiile imobiliare veți găsi numeroase sfaturi despre cum să faci să-ți pui banii la treabă și să obții fie niște câștiguri pe termen scurt, fie să-i pui la păstrare în ceva ce nu se devalorizează, ca să-ți asiguri bătrânețile sau studiile copiilor. Căci dacă nu e casa de piatră durabilă, ce mai e pe lumea asta?!

Problema se complică atunci când te uiți cine stă în spatele acelor sfaturi care te îndeamnă să cumperi, să cumperi negreșit, ACUM!, căci piața imobiliară sigur va crește. Ce interese au cei care te îndeamnă să cumperi și care sunt gata să garanteze cu propriile investiții faptul că piața nu va scădea, e doar puțin blocată momentan, dar își revine sigur. După cum, desigur, interese au și cei care cântă deja de câțiva ani prohodul imobiliarelor. Mare meșter acela care reușește să aleagă informația corectă din corul ăsta de lăudători și detractori ai pieței.

Cifre care nu mint - numărul de tranzacții imobiliare

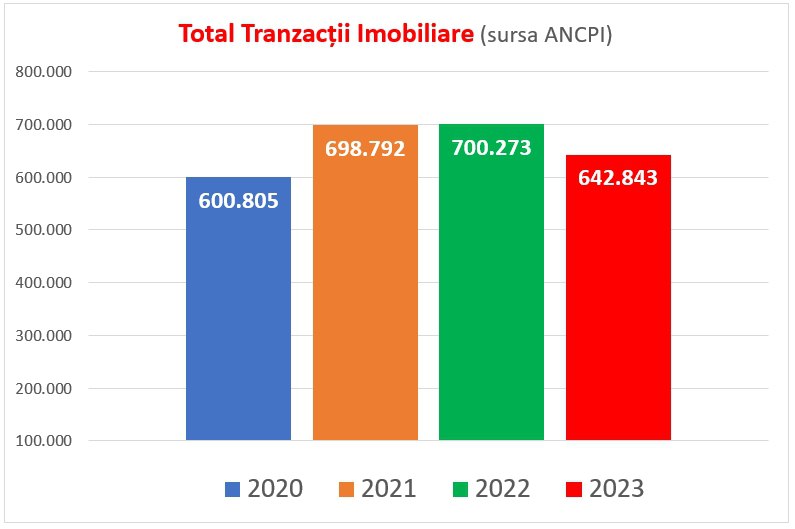

Răspunsul e la mijloc, dar trebuie căutat mult, căci în general România nu excelează nici la statistici oficiale, nici la transparență. Să ne uităm mai întâi la cifrele seci și oficiale pentru anul 2023. Conform Agenției Naționale de Cadastru și Publicitate Imobiliară (ANCPI), numărul tranzacțiilor cu proprietăți imobiliare (case și terenuri) în 2023 a fost de 642.843 de unități, adică mai mic decât cele din 2022 (700.273 de unități) și cele din 2021 (698.792 de unități). În fiecare lună din 2023, cu excepția ultimelor trei din an, numărul tranzacțiilor imobiliare a fost mai mic decât cu un an înainte și poate doar vestea că TVA pentru locuințele mai mici de 120 de mp se va mări de la 5 la 9% să fi mai impulsionat cumpărarea de case pe ultima sută de metri înainte de 1 ianuarie 2024.

De ce a scăzut numărul cumpărătorilor nu spune nimeni, ba unii imobiliari susțin că ei nici n-au simțit această scădere, dar se pot face niște corelații cu creșterea dobânzilor (chiar dacă în 2023 au început să scadă), stagnarea creditării, scumpirea banilor în general, așa că probabil pe piață au mai rămas cei cu cash și cei suficient de încăpățânați și optimiști care au mers înainte cu un credit la bancă.

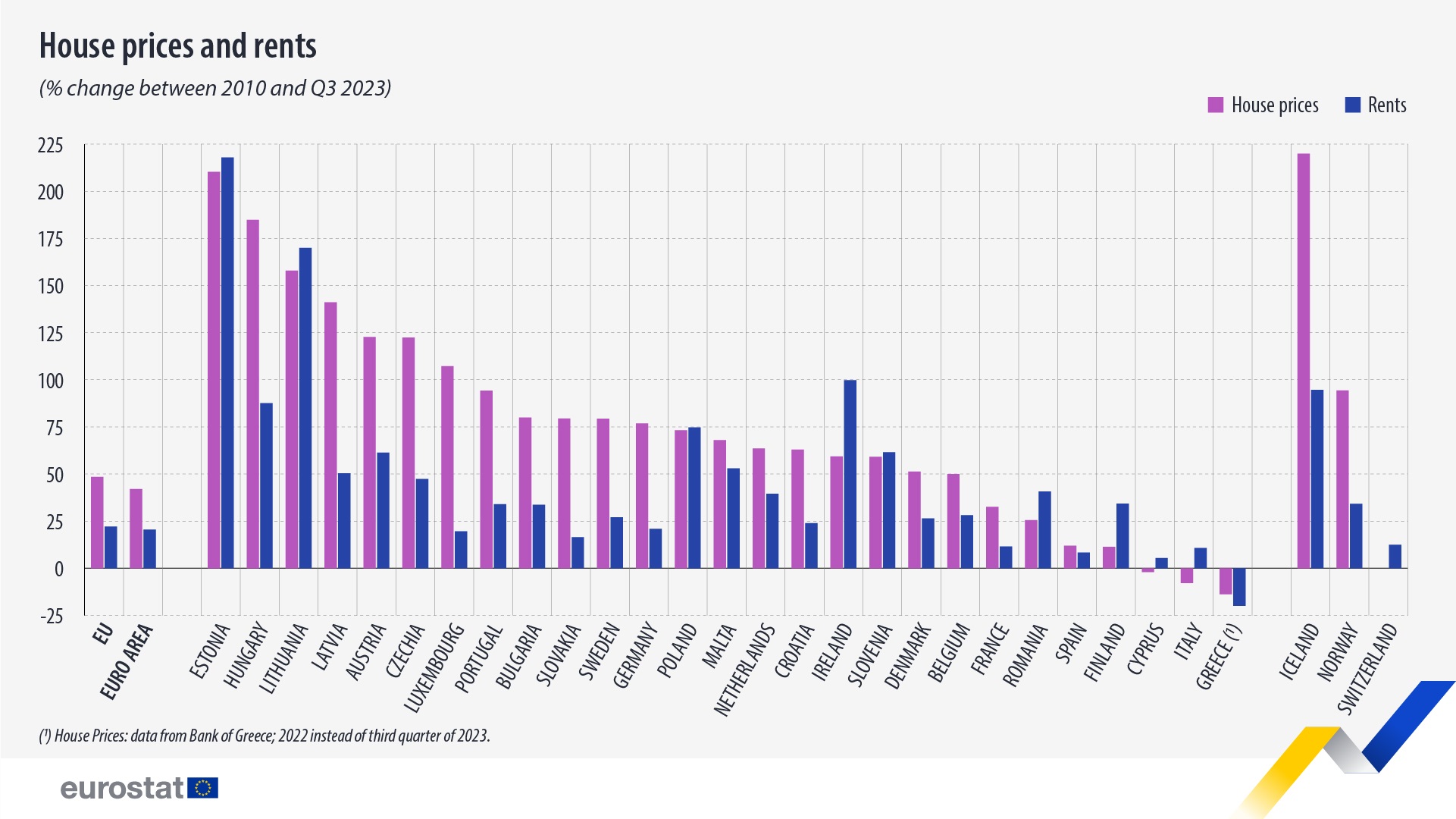

Dacă tranzacțiile au scăzut, nici prețurile n-au avut evoluții spectaculoase, ca în restul Europei. În România, prețurile apartamentelor, în medie, au crescut cu 5,4% în 2023 față de 2022, iar chiriile s-au majorat cu 13,5%. Așa arată statisticile Anunțul Telefonic. La nivel european, România a rămas la coada listei în ultima decadă (2010-2023), și a făcut exact invers comparativ cu media UE: a avut creșteri de prețuri la apartamente de 25% față de 50% media UE, și creșteri de chirii de 40%, dublu față de media UE.

Pentru 2024 previziunile nu sunt vesele:

- TVA crescut de la 5 la 9% la apartamentele de până în 120.000 de euro (și nu se aplică decât pentru primul apartament, pentru restul TVA este 19%, deci este o problemă pentru investiții)

- Eliminarea scutirilor de CASS pe salariile din construcții, care vor scumpi mâna de lucru în domeniu și implicit metrul pătrat construit;

- Impozitul pe vânzarea de proprietăți – introdus începând din 2023 - este de 1% dacă ai avut proprietatea mai mult de 3 ani și de 3% pentru posesii mai scurte de 3 ani (deci încă o taxă pe investițiile pe termen scurt);

- Impozitul pe chirii a făcut un pas în spate față de 2023 și este de 8% în loc de 10%, pentru că s-a reintrodus cota forfetară de 20% la venitul brut (deci pentru investițiile pe termen lung e mai bine, dar la cum se schimbă la noi taxarea nu e o garanție că va rămâne la fel în 2025).

- În marile orașe, inclusiv Capitala, se înregistrează un blocaj urbanistic – PUZ și PUG blocate, deci vor fi tot mai puține locuințe noi în următorii ani – și o stagnare pe piața spațiilor de birouri (munca hibridă a devenit norma) – asta ar trebui să crească prețurile apartamentelor pentru că vor fi mai puține pe piață;

Per total toate aceste modificări se vor reflecta în prețurile caselor, deși dezvoltatorii ar avea de unde să le suporte ca să nu crească prețurile, adică din cea mai mare marjă de profit din economie (24%), așa cum spune BNR. Și dacă nici Banca Națională nu știe cum stă treaba…

Ne aflăm în bula imobiliară sau înaintea ei?

Dar o vorbă românească de pahar și nu numai spune „când ne-o fi mai rău să ne fie ca acuma!”. Iar 2024 mai este totdată și anul alegerilor, și în an electoral niciodată nu ne-a fost rău, nu-i așa?! Orice ar fi mai rău se amână până după alegeri, așa că deocamdată hai să vedem dacă e de investit în imobiliare ACUM. Și sunt destule voci care ne îndeamnă s-o facem.

„Tranzacțiile vor avea loc, cerere există mai mare decât oferta, de aceea se și construiește, de aceea se și vând toate, chiar dacă sunt la suprapreț și de aceea și este loc de creștere. Este un moment bun de investit în 2024 și poate va fi și în 2025, dar nu mă duc până acolo. Dacă consideri că are un preț bun, merită luat”, spune Florin Toma, CEO Catoma Estate Agency.

Astăzi este de patru ori mai ușor să cumperi o casă nouă în București, față de cum era în 2008, înainte de criză. Atunci era nevoie să pui la ciorap tot salariul mediu timp de 33 de ani, acum faci foamea numai 7 ani. (sursa – aceeași analiză SVN România). Desigur, în mod real nu va putea nimeni să-și pună la ciorap întregul salariu timp de 7 ani, decât dacă trăiește din șpagă, dar ăsta e un indicator care ne arată că puterea de cumpărare și salariile au crescut mai mult decât prețul apartamentelor în România. Ceea ce e încurajator și pentru investiții, înseamnă că prețurile vor mai crește, căci e loc, măcar să le ajungă din urmă pe cele din Vestul Europei.

Dar, pe de altă parte, zona Euro se pregătește de recesiune…, dacă n-o fi intrat deja, după cum spun șefii Băncii Centrale Europene, iar previziunile nu sunt încurajatoare pentru viitor. Băncile centrale nu se grăbesc să scadă dobânzile de referință, chiar dacă, în România cel puțin, băncile comerciale și-au mai diminuat dobânzile din proprie inițiativă, ca să mai atragă clienți la credite.

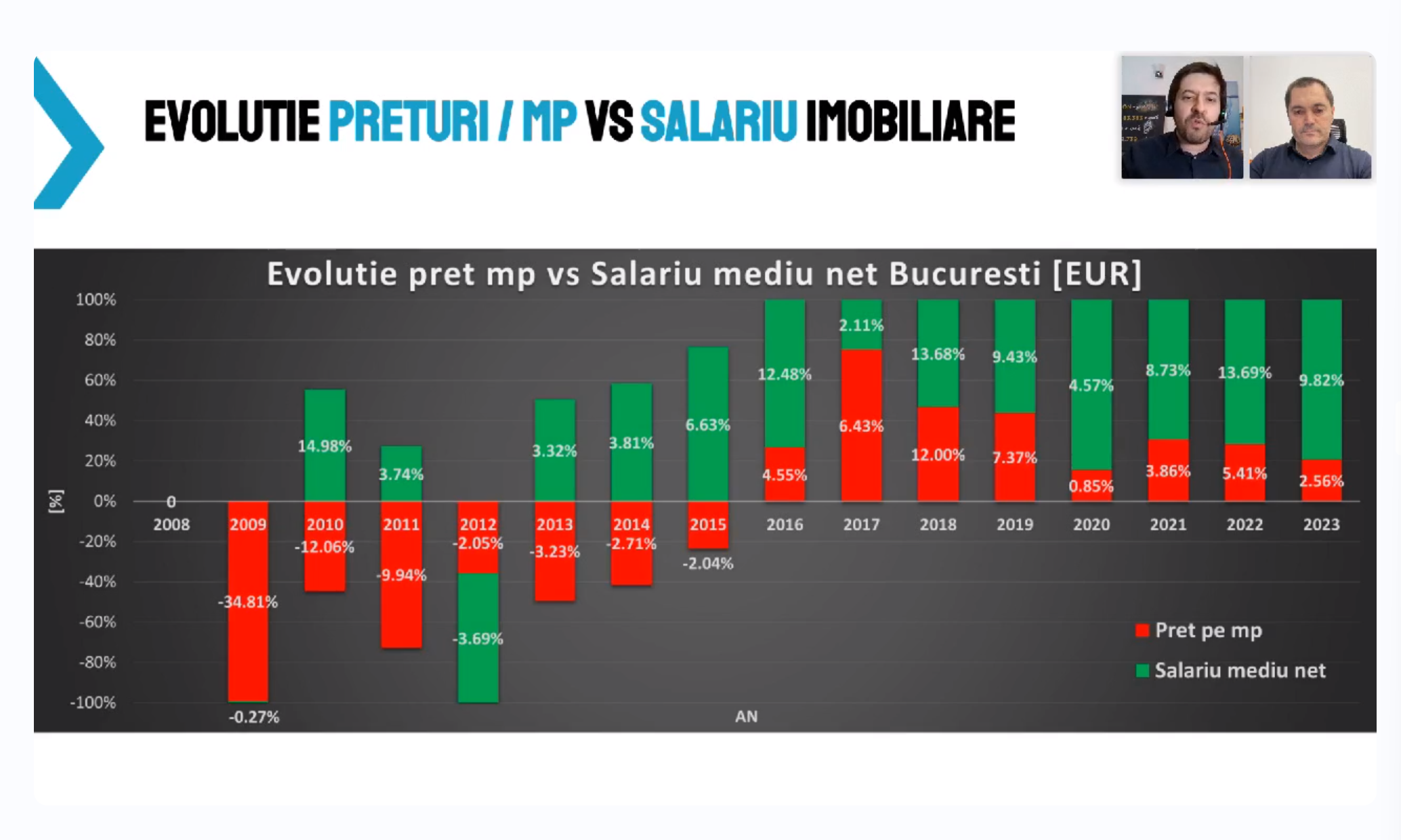

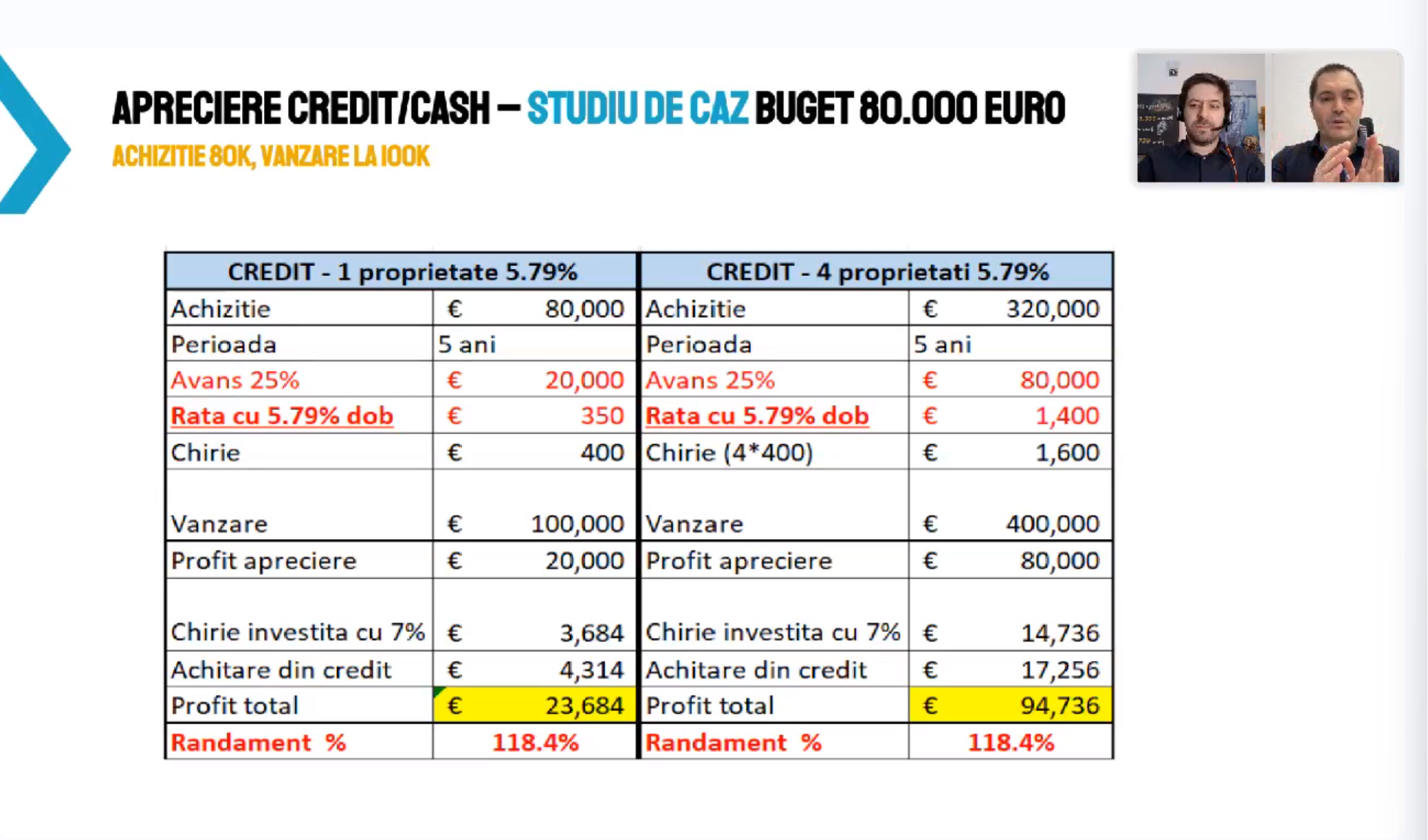

sursa - webinar Istrătescu&Dinu

Cristian Istrătescu și Bogdan Dinu sunt doi investitori în imobiliare care propovăduiesc această „religie” în mod activ în ultima vreme. Țin webinarii și cursuri de inițiere în investiții imobiliare, iar la ultimul webinar, din luna ianuarie, au avut o audiență de peste 3.000 de persoane. Printre statisticile prezentate de ei acolo a fost și acest grafic, care arată evoluția salariului mediu din România, comparativ cu prețul pe metrul pătrat construit. Unde se vede o apreciere clară, galopantă chiar, a salariului net față de prețul unui mp. Construit. Dar, cum se întâmplă adesea când vrei să subliniezi ceva, au ales să raporteze totul la salariul mediu din București, care evident că este mai mare decât cel național.

Cei doi îndeamnă oamenii să investească „cu cap”, dar îi cam zăpăcesc de cap cu prezentarea triumfalistă și net pozitivă a realizărilor lor investiționale și cu grafice și cifre pe care omit să le crediteze și cu surse. Istrătescu se prezintă ca investitor de 15 ani în imobiliare și pe bursă, iar Dinu trăiește în Belgia și a lucrat în consultanță bancară înainte de a deveni și el investitor pe cont propriu. Ambii admit că „nu există independență financiară doar din imobiliare sau doar din bursă” și spun că e bine să le combini. Dar pentru asta e nevoie de educație financiară, care evident cam lipsește în România.

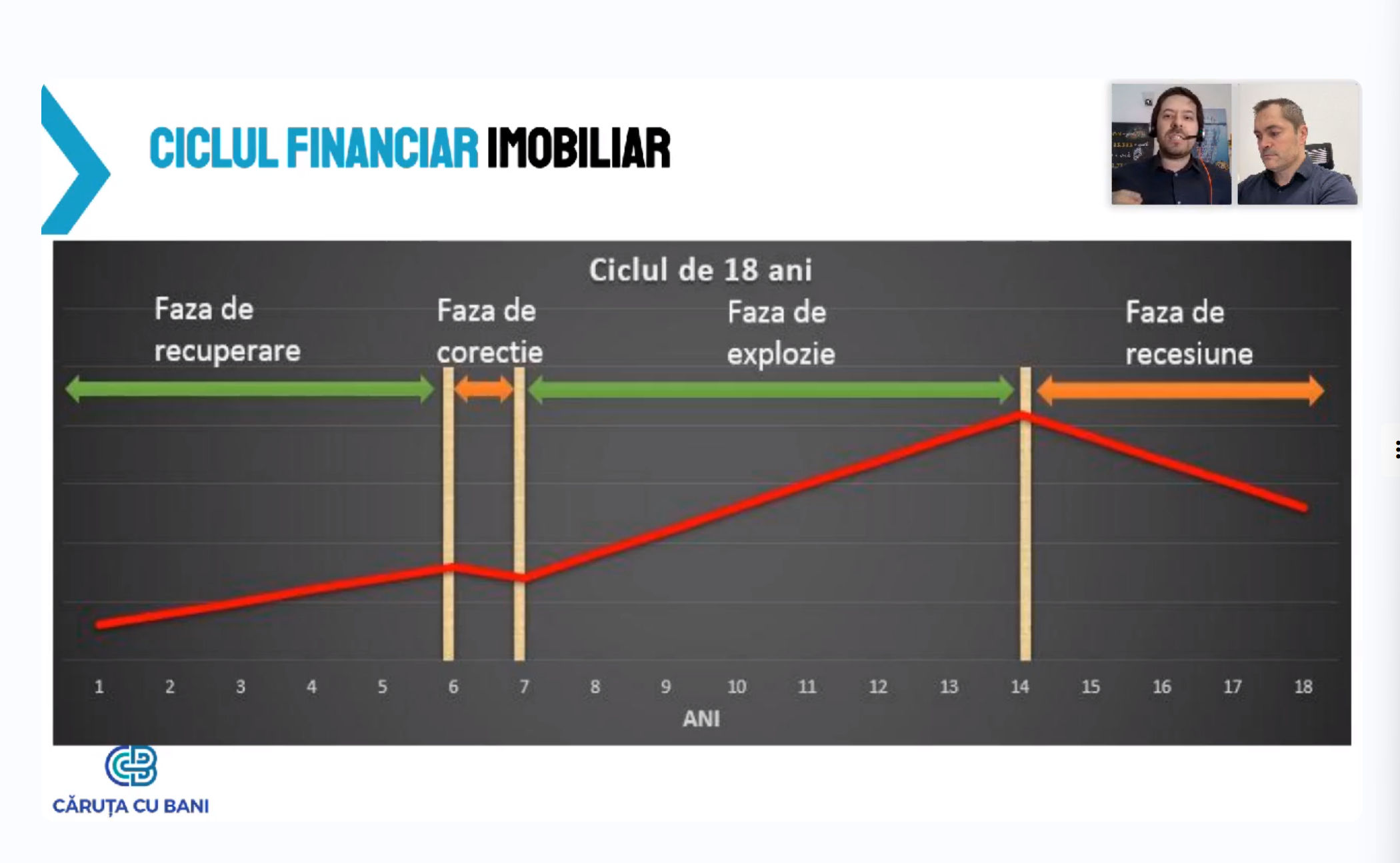

Dinu spune că în imobiliare există un ciclul financiar de 18 ani care are patru etape: recuperare (după criză), corecție, explozie și recesiune, iar noi ne-am afla acum spre o margine de ciclu, în care am mai avea la dispoziție 3-4 ani ca să investim, până se crează din nou o bulă imobiliară. Cei doi au refuzat să spună clar în care punct al graficului ne situăm acum, dat fiind că din 2008 până acum au trecut 16 ani.

sursa - webinar Istrătescu&Dinu

În fapt, la o căutare mai atentă pe marele Internet, descoperim că graficul prezentat de Dinu este inventat de Fred E. Foldvary, un economist american care a și prezis criza din 2008 bazându-se pe un ciclu de business inventat de Joseph Alois Schumpeter, un alt economist, austriac, emigrat în SUA în secolul 19. Cele patru faze ale unui ciclu de business sunt: Expansiunea, Criza, Recesiunea și Revenirea. Foldvary a studiat ciclurile astea încă de la 1818 și a spus că ele continua să existe întrucât oamenii practic nu învață nimic din ele și continuă să facă aceleași greșeli, să cumpere euforic, să nu înțeleagă sau să nu creadă în semnalele date de piață și apoi să se mire că a venit criza. Ciclul imobiliar este folosit în toate analizele pieței făcute peste ocean și nu numai, în piețele serioase, unde investitorilor li se dau informații complete, despre ce e de făcut în fiecare dintre etapele ciclului și la ce să te aștepți.

În privința acestui ciclu financiar, Florin Toma ne consolează spunând că: „să știți că în paralel aceeași poveste se poate aplica și la cutremure. Dacă vă uitați la statistici o să vedeți că o dată la 20 și ceva de ani se întâmplă. Aceeași poveste se întâmplă și cu o criză imobiliară, pentru că oamenii uită repede. În 2008, pe cine întrebam, indiferent că erau investitori sau lucrau în un sistemul bancar, nimeni nu știa nimic. Și eu de exemplu am tras până în culmile apogeului, până n-am mai putut să mai fac față absolut deloc și apoi m-am dus vreo 6 ani de zile în pauză...”.

Care e treaba cu metoda leverage

Leverage înseamnă levier în engleză și folosit în investiții își face treaba ca și unealta cu același nume, ca o pârghie. Într-o definiție simplistă levrage înseamnă folosirea banilor împrumutați pentru a investi. Te folosești de un credit pentru a finanța orice, de la achiziționarea unei case până la speculații pe bursă. Companiile folosesc pe scară largă „levierul” pentru a-și finanța creșterea, familiile fac același lucru – iau credite ipotecare – pentru a cumpăra case, iar profesioniștii din domeniul financiar folosesc metoda leverage pentru a-și stimula strategiile de investiții.

Metoda leverage este minunea pe care o predică și cei doi investitori români, garantând cu propriile exemple, deși cinstit vorbind nu prea are nimeni cum să le verifice portofoliile. În teorie, totuși, lucrurile sună OK, inclusiv brokerul de credite Alina Predescu, de la SVN România, spune că așa se fac investițiile imobiliare, chiar dacă ea personal spune că nu știa că metoda se numește „leverage”.

Așadar, Istrătescu și Dinu spun că ei personal au achiziționat numeroase apartamente, în faze incipiente ale proiectelor imobiliare, când prețul acestora era cel mai scăzut, și au făcut asta prin metoda leverage. Au dat un avans de 10-15% din prețul inițial, iar când apartamentele au fost aproape gata fie le-au vândut, câștigând diferența de preț, fie le-au păstrat și închiriat.

„Eu am făcut asta, luând credite, când aveam un salariu de 3.000 de lei. Pentru cine nu câștigă mult lunar, metoda prin leverage este foarte bună, pentru că îți securizează și prețul casei și zona în care o iei. În 2020 eu am luat trei garsoniere în faza de proiect, cu avans 15% din 42-44.000 și 46.000 de euro, cât costau atunci. Și la final se vindeau cu 70.000 de euro. Leverage îți securizează prețul de azi pentru viitorul îndepărtat”, explică Istrătescu, care povestește că a stat chiar la o coadă, de la 6 dimineața, când s-au pus în vânzare apartamentele într-un viitor cartier în care voia – și a reușit – să cumpere anumite apartamente poziționate mai bine în respectivul ansamblu.

Florin Toma e mai reținut cu creditele. El spune că „e o poveste foarte veche care se practică în afară și mai ales în SUA. În general e foarte smart să folosești banii băncii și nu banii tăi ca investiție, normal, dacă ești investitor la o scară mare și nu vrei să te doară capul. Într-adevăr creditarea ar fi o variantă foarte bună. Dar ca client mai mic trebuie să ai și tu un nivel financiar ca să poți să faci față creditării. Trebuie calculat foarte atent, chiria să-ți acopere rata băncii și să ai și un minim de profit. Pentru că nici nu poți trăi cu zece sau 15 proprietăți 30 de ani și peste 30 de ani să beneficiezi de ele, că abia atunci le-ai achitat. E cu dus și întors”.

Bogdan Dinu ne învață și să nu dăm toți banii cash pe o locuință în faza de proiect, chiar dacă îi avem și chiar dacă suntem tentați s-o facem, de reducerile oferite de dezvoltator, pentru că astfel nu facem decât să-l credităm noi pe dezvoltator. „Este cea mai mare prostie să plătești cash în avans. Dacă ai cash, dai doar un avans, iar 75% din bani poți să-i pui în titluri de stat, care s-ar aprecia în anii în care se construiește blocul. Și dacă ții banii ăia doar la bancă și tot ieși mai bine decât cu reducerea oferită de dezvoltator pentru toți banii plătiți cash” conchide Dinu.

Sau cu surplusul de cash dai avans la alte locuințe, pentru care apoi faci alte credite ca să le cumperi, revine Istrătescu la metoda leverage. Sau faci flipping – adică vinzi casele alea când sunt aproape gata și devin mai scumpe, dai avans la altele și tot așa. Asta dacă nu cumva dezvoltatorul ți-a pus deja în contract o taxă de cesiune, care practic îți anulează câștigul pe care-l urmăreai prin flipping.

Ce este taxa de cesiune și de ce

Este o metodă prin care dezvoltatorii imobiliari au cam pus piedici flippingului. Pentru că probabil au văzut că dau apartamentele ca pâinea caldă în faza de proiect, unor investitori care speculează prețul mic, iar când blocurile sunt gata ele nu au de fapt locatari, ci o grămadă de investitori care scot apartamentele la vânzare cu prețuri crescute – de regulă cu 10-20.000 de euro în plus. Și nu le vând, ci se cheamă că le cesionează dreptul de proprietate, prentru că acești investitori de fapt încă nu cumpăraseră respectivele apartamente, ci doar dăduseră un avans, așa cum ne învață și cei doi investitori amintiți.

Cei doi admit că în unele cazuri, de exemplu la Brașov, taxa de cesiune ar ajunge și la 75% din avans, adică practic investitorul inițial și-ar pierde 75% din avansul dat, atunci când ar cesiona apartamentul către cumpărătorul final. De aceea ei spun că au reușit, prin negocieri abile, să micșoreze taxa de cesiune sau chiar s-o anuleze în anumite cazuri, pentru cesiunea către rude de gradul I și II.

Florin Toma crede că metoda flippingului a apus deja: „80-90% dintre dezvoltatori nu mai sunt așa deschiși la asta. Sunt deschiși să-ți dea ție anumite proprietăți, să le faci sub precontract fiindcă pe ei îi ajută în relația cu banca să meargă mai departe, sunt niște avize, e o altă poveste mai elaborată de discutat aici. Dar nu mai e cum era în trecut, când foarte mulți colegi, nu dau nume, făceau asta constant. Se duceau la un proiect imobiliar în care credeau, cunoșteau dezvoltatorul, aveau relații cu el și știau că într-adevăr e sănătos, că va construi. Dădeau un avans de 10.000 de euro, mai stăteau un an și jumătate cât se făcea proiectul mare, și cesionau contractul, bineînțeles, recuperând 15.000 și mai primeau, poate, încă 20.000-30.000 de euro de proiect. Dar cam de la mijlocul lui 2023 nu prea se mai poate asta, deci în 2024-2025 nu se va mai putea”.

Cum alegi casele, apartamentele sau proiectele imobiliare în care să investești

Istrătescu și Dinu explică la ce se uită atunci când decid să investească în anumite proiecte:

- fac o analiză a cartierului, a zonei, în funcție de investițiile publice care se fac sau urmează să se facă acolo (metrou, aeroport, autostradă etc);

- analizează comparativ două blocuri care se construiesc în același cartier, situate în două ansambluri care se dezvoltă cu preț/mp diferit. Care dintre ele ar avea potențial mai mare pentru viitor? Vor fi înconjurate de verdeață, vor avea utilități mai bune, instituții, școli, magazine, mall-uri etc;

- faza în care decid să investească este întotdeauna incipientă, pentru că atunci prețurile sunt mai mici. În ultima fază de regulă prețurile caselor sunt cu 20-30% mai mari;

- apartamentul ideal este situat la un etaj superior/orientat spre sud/vest, are o vedere neobturată și o compartimentare bună. Asta îți va spune orice evaluator imobiliar;

„Când combini toate aceste elemente, randamentele sunt semnificative și nu ai cum să dai greș, indiferent unde investești, la mare, la munte, în Capitală sau în orașe cheie. De exemplu Sibiul va exploda după finalizarea autostrăzii, se dezvoltă și Constanța, Arad, Timișoara, Tg Mureș”, se arată cei doi încrezători în viitorul imobiliar al patriei.

De asemenea ei recomandă mai degrabă investițiile pe firmă, nu pe persoană fizică, pentru că astfel ar exista niște avantaje fiscale. În plus, dacă cumperi mai multe apartamente pe persoană fizică, TVA este de 19%.

3 sfaturi de la Florin Toma (Catoma Agency), pentru un investitor în imobiliare:

- Locația, asta este primul lucru important pentru cine vrea să cumpere o proprietate. Să ai o școală, facultate lângă, o gură de metrou, un parc, ceva care într-adevăr va servi celui care va închiria ulterior de la tine;

- Prețul de achiziție ar fi al doilea punct - te uiți pe site-urile de închiriere și vezi cum sunt aliniate prețurile pentru două camere Unirii, de exemplu, aproape de metrou… Scazi din prețul de listă, fiindcă nu sunt prețuri reale cele afișate, cu care se vor vinde acele case, deci scazi măcar un 15-20% ca să îți dea un preț real posibil de tranzacționare;

- Calculul randamentului pentru proprietatea pe care o achiziționezi - Eu calculez cu prețul chiriei lunare ori 11, din care scad 10-11%. Să zicem că e o gasonieră la Unirii, la vreo 150.000 de euro. O închiriați cu 350 de euro sau cu 300 de euro să fie o cifră rotundă. 300 de euro x 11 ne dă 3.300. Scădem 10% Rămânem cu 3.000 de euro. După care împărțim la prețul de achiziție. Dar prețul de achiziție, atenție, nu este cel cu care cumpăr imobilul respectiv. Este prețul pe care eu îl plătesc integral, adică prețul apartamentului plus prețul agentului imobiliar, dacă am un agent și mă costă, plus prețul taxelor notariale și prețul investiției pe care o fac ulterior în amenajare. Ăsta este prețul de investiție tot timpul.

Și dacă dezvoltatorul dă faliment?

Desigur că există acest risc, pe care nimeni nu-l exclude, nici măcar optimiștii Istrătescu și Dinu. De aceea ei spun că au făcut Hubix. Un soi de întreprindere cooperatistă în care mai mulți oameni cumpără apartamente în diverse dezvoltări imobiliare și apoi fie fac flipping (adică le vând), fie le închiriază pe termen scurt, în sistem hotelier. Totul sub bagheta magică a administratorului Hubix.

Avantajul, spun ei, constă în faptul că în Hubix au avut la dispoziție specialiști de diverse categorii pentru a analiza ce dezvoltări imobiliare sunt serioase și au potențial, chestie care nu stă la îndemâna oricărui investitor pe cont propriu. De exemplu, Bogdan Dinu susține că au verificat inclusiv planurile de construcție, actele terenului, soliditatea structurii și bonitatea dezvoltatorilor, ceea ce ei recomandă oricui vrea să investească să facă.

Și astfel au cumpărat zeci de apartamente în principal în trei dezvoltări, în care îi invită și pe alții să cumpere: Mamaia Nord, One lake District și Primăvara din București. Acum oricine dorește să cumpere apartamente prin Hubix din aceste dezvoltări ar avea garanția oferită de cei doi pentru soliditatea investiției.

Istrătescu și Dinu ne explică conceptul de „comunitate” pe care ei vor s-o creeze cu acest Hubix, adică o comunitate de proprietari care vor avea și o majoritate confortabilă în acele clădiri, ca să decidă cum sunt ele administrate, și le oferă totodată o serie de beneficii investitorilor.

Una ar fi că au negociat cu devoltatorii ca investitorii să poată să cedeze apartamentele acontate către rudele de grad 1 și 2 fără taxa de cesiune. E un câștig, dar numai dacă aveți rude dispuse să cumpere mai scump de la voi. Dacă nu, rămâneți cu apartamentele alea și le exploatați altfel.

Comunitatea proprietarilor care închiriază pe termen scurt

De exemplu, Istrătescu spune că cele trei clădiri menționate au potențial mare de închiriere în regim hotelier, fiind amplasate în zone propice – la mare sau în preajma unor centre de afaceri în Capitală - iar faptul că sunt achiziționate prin Hubix le oferă investitorilor posibilitatea de a le amenaja, dota și administra ulterior contra unor sume mai mici decât dacă ar face-o pe cont propriu.

„În piață în mod normal, property managementul este de 30-35% la regimul de închiriere pe termen scurt. Noi am negociat 20% această taxă la Hubix. În plus avem costuri negociate pentru amenajare, designer și achiziție dotări care vor fi la prețuri mai mici pentru cantități mari”, explică Bogdan Dinu.

Desigur, calculele de randament sunt făcute și aici la niveluri maxime de chirie și grad de ocupare a acelor apartamente, iar multe lucruri rămân nespuse în administrarea viitoare a „comunității”. De exemplu cum se va decide care anume dintre apartamente se va închiria și care nu, dacă nu vor fi suficienți turiști dornici să închirieze într-o perioadă. De vreme ce apartamentele vor avea stăpâni diferiți, dar administrator unic, e o întrebare legitimă, la care probabil șefii Hubix știu să răspundă.

Socotelile prezentate de cei doi arată așa:

sursa - webinar Istrătescu&Dinu

Ce faci dacă nu câștigi suficient ca să iei credit

„Există rate și la dezvoltator, de 1.000 euro/lună pe care le poți susține pe jumătate din chirie” – îi răspunde Istrătescu unui posibil investitor care pune această întrebare. Din explicațiile celor doi se detașează o ușurință impresionantă în accesarea de credite și rambursarea lor din chirii, și luarea altor credite, și cumpărarea altor apartamente, și tot așa, de parcă gradul maxim de îndatorare, de 40-45% legiferat de BNR, ar fi numai pentru fraieri.

De aceea întrebările curg de la audiența webinarului care are nelămuriri similare: cum faci să cumperi 4-5-6 apartamente doar cu un salariu de 1.000 de euro, chiar dacă le închiriezi, căci băncile iau în calcul doar o mică parte din veniturile provenite din chirii (50-70% maxim) și se ajunge imediat la gradul maxim de îndatorare?

„Așa este, băncile nu iau în considerare integral chiriile sau dividendele sau alte câștiguri în afara salariilor, dar unii clienți nici nu legalizează chiriile. Or dacă nu le declari, nu ai cum să iei credit în contul lor. Dar da, aceasta este o politică corectă, prin credit investești în următorul apartament pe care prin chirie îl plătești pe următorul și tot așa. Asta e prima metodă de a-ți mări veniturile – văd și eu ce fac agenții de vânzări în acest sens”, confirmă practica și Alina Predescu, Senior Mortgage Advisor la SVN România.

Istrătescu are un răspuns stupefiant: „trișezi în raportările către ANAF, declari chirii mai mari, ca să îți crești venitul artificial!”. Wow, cine ar fi crezut?! Dar pentru asta îți crește evident și impozitul pe venit și poți să treci într-un plafon superior la plata CASS și tot așa. Dar, iei un credit în plus și mai investești într-o garsonieră.

Și uite așa alunecăm pe panta aia a ciclului imobiliar sinusoidal al lui Foldvary...

Fix & rent sau fix & flip

Investițiile în imobiliare nu sunt numai în locuințe noi. Și cele vechi continuă să aibă căutare, iar cele mai neamenajate sunt evident mai ieftine. Pentru astfel de cazuri există expresia „fix & rent sau fix & flip”, care înseamnă că fie alegi s-o reabilitezi, dotezi și s-o vinzi mai scump, fie o amenajezi și o închiriezi, pe termen scurt sau pe termen lung, caz în care venitul va fi mai mic, dar cu mai puțină bătaie de cap decât închirierea în regim hotelier, după cum am explicat aici.

„Eu personal prefer flipp-ul în fața chiriei, pentru că e mai safe. Flipp-ul însemnând pentru mine că îl cumperi la un preț, renovezi sau nu renovezi și vinzi mai departe la un alt preț”, explică Florin Toma de la Catoma Agency.„Recomand flip-ul pentru că îți vin mai mulți bani mai repede, sigur, fără să te complici. Recomand chiria, doar în ideea în care vrei să ai un venit stabil pe durată lungă. Dar dacă ești sărac și ești la început de a fi investitor, varianta de a închiria și a scoate un 300 de euro, 500 de euro, 600 de euro pe lună nu e cea mai bună sau cea mai sănătoasă sau mai rapidă cale, pentru a ajunge să faci bani și să crești din asta”.

Cât dai, atâta face

Întrebat ce piață e mai atractivă pentru investiții, România, Dubai sau restul Europei, Florin Toma spune că niciuna nu e o variantă rea, dacă îți deschizi mintea, te duci să te plimbi și să vezi despre ce e vorba, să-ți culegi cu atenție informațiile și să investești în altă parte. „Aș zice Dubai, aș zice și Spania, că am prieteni care vând în Spania foarte bine și merită. Dar eu cunosc mai bine piața din România. Am auzit și am văzut pachete externe împachetate frumos și atât. Aici ține de cum ești tu creionat ca om, dar sunt convins că se pot face investiții înțelepte și în alte țări, bineînțeles și în Dubai. Dar... am un feeling că în câțiva ani de zile, doi ani de zile maxim, va dispărea și euforia asta cu Dubai. Nu mă întrebați de ce, că n-am un argument solid în spate. Asta e ceea ce simt eu”.

Pe de altă parte, România are mult de recuperat față de Vest, inclusiv prețurile în imobiliare, iar ăsta este argumentul solid cu care unii se apără când vine vorba de cât mai are de crescut piața noastră. Așa este, admite și Florin Toma, „nu suntem încă aliniați nici pe departe, nu ne apropiem de prețurile din Europa. Dar nici nu oferim ce oferă alții, adică haideți să fim cât de cât realiști. Dacă eu am o problemă mâine la... sănătate - eu îmi achit taxele, impozitele la zi - dar m-aș feri să mă duc la sistemul de sănătate de stat, din motive pe care le știm toți. Deci nu zic, într-adevăr, taxele și impozitele sunt încă mici la noi față de cum sunt în restul Europei. Prețurile pe metrul pătrat, indiferent de zona de nord sau de sud a Bucureștiului, nu se compară cu prețurile pe mp în alte țări. E adevărat. Dar nici țara asta, ferească Dumnezeu, nu-ți oferă atât de multe posibilități, adică return-ul la banii pe care îi dai nu este atât de mare. Cât dai, atâta face. De fapt, face și mai puțin decât dai, dar asta e altă poveste”.

Mai există și altă cale: REIT-urile

Cine nu e convins nici de cele enumerate aici sau nu are nici suficienți bani, timp sau abilități pentru toate astea, există și o a treia cale, și anume investiția directă în companii care operează în sectorul imobiliar sau REIT-uri. Deci cumpărați acțiuni la case, nu case.

REIT este un soi de fond de investiții care investește doar în proprietăți. E o corporație care folosește banii investitorilor pentru a cumpăra și a opera proprietăți, livrând apoi venituri investitorilor. REIT-urile astea se găsesc pe burse, inclusiv a noastră. REIT poate investi în proprietăți nerezidențiale (mall-uri, birouri) despre care investitorii individuali nu au suficiente informații pentru a investi în ele. Așa că teoretic asta sună mai bine, pentru că e cineva acolo la REIT care știe carte, analize și fiscalitate ca să poată decide unde îți pune și banii tăi la treabă, ca să facă pui. Dar aici intrăm în cu totul alt subiect, bursele și acțiunile, pentru care e nevoie de altă documentare.

Un popor emotiv, cu bani la saltea

În final, e neclar dacă toți acești oameni care se recomandă investitori, și propovăduiesc metode pe care le-ar fi probat chiar ei, sunt investitori reali sau de fapt sunt niște agenți de vânzări abili, care au descoperit o metodă mai atractivă de a vinde, într-o piață care totuși se află la un final de ciclu financiar, oricât de optimiști am vrea să fim.

Metoda leverage este cu siguranță pentru oamenii curajoși, care nu se tem să-și riște liniștea sufletească îndatorându-se repetat ca să cumpere tot mai multe proprietăți sau păcălind fiscul că ei câștigă mai mult decât în realitate. Nu e pentru oricine stresul provocat de creșterea dobânzilor și a ratelor sau de apariția vreunui alt element disruptiv în societate, cum ar fi o pandemie, vreun cataclism sau un război. De aceea probabil că nu mulți o folosesc acum și va mai trece ceva vreme până când va deveni o practică în România.

Brokerul de credite Alina Predescu spune că majoritatea celor care vin să facă credite sunt cei care vor să-și cumpere o locuință pentru ei, iar cei care vor să investească o fac în general cu banii jos.

„Investiția în imobiliare nu e pentru oricine. Trebuie să ai cunoștințe, să ai ponturi, să știi când se dă autorizația de construcție, pentru că de acolo pleacă tot, să ai informația cât mai devreme și sigură. Pentru că tu nu știi în mod normal dacă dezvoltatorul ăla e capabil să ducă proiectul la final. Poate să dea faliment și tu ai pierdut niște bani. Da, normal, toată lumea care investește o face în fazele incipiente ale proiectelor. Din momentul în care știi că se construiește un bloc, de atunci trebuie să dai banii. Până se termină construcția tu deja ai cu 5.000 de euro câștig”, explică și Alina Predescu.

Pe de altă parte, Florin Toma crede că „suntem și emotivi și emoțional afectați din calea afară. Adică avem războiul lângă noi, gata, s-a blocat piața două luni de zile. Apare la TV o știre, chiar dacă e reală sau nu e reală, a înghețat poporul și m-au sunat toți clienții: Florin, vine o criză! Din 2017, de când am redeschis business-ul, clienții îmi tot anunță criza, din șase în șase luni. Și din 2017 până acum nu au făcut decât să crească gradat și gradual, procentual, an de an, prețurile pe toate imobilele și încă vor crește. Ăsta e adevărul. Din păcate sau din fericire, depinde pe ce parte a baricadei te afli”.

Un sfert din cei care fac credite o fac pentru investiții

Brokerul Alina Predescu, care îi ajută să ia un credit pe cei care vor o locuință în ansamblul Cosmopolis, din Ilfov, spune că și acolo „vin oameni ca să-și cumpere un apartament, dar și să investească. Când vezi că un apartament cu 2 camere de 65.000 de euro a ajuns în 2 ani la 85.000 de euro, normal că vin să investească. Dar preponderent cei care iau credit o fac ca să-și cumpere o locuință, nu să investească. 75% vor credite doar pentru o achiziție personală și 25% dintre cei care ajung la mine sunt pentru investiții”.

Și Predescu susține că în continuare ne aflăm într-un moment bun de investit, „pentru că dobânzile au fost destul de mari și încă mai sunt, nu toată lumea își mai permite un credit ipotecar, dar undeva trebuie să stea oamenii. De asta chiriile au crescut, iar cei care au bani asta fac: investesc și închiriază”.

Predescu crede că piața imobiliară nu va scădea prea curând, deoarece va tinde să se alinieze cu prețurile locuințelor din Vestul Europei. Iar până atunci, o altă categorie care investește în casele din România sunt românii din diaspora. Predescu spune că are multe solicitări de credite și de la persoane din diaspora, iar băncile din România creditează și pe baza veniturilor din străinătate.

Rămâne de văzut dacă va avea dreptate ciclul lui Foldvary sau optimismul borkerilor și investitorilor români.

Recapitulare:

Așadar, înainte de a investi în imobiliare, iată câteva lucruri pe care ar trebui să le puneți pe hârtie într-o mini-analiză personală:

- Care e obiectivul investiției?

- un venit pasiv? - atunci achiziția de proprietăți pentru închiriere pe termen lung e o soluție;

- un câștig pe termen lung? - investiți în proprietăți cu potențial de a se aprecia valoric, dar aveți răbdare să crească;

- profituri rapide? - atunci cumpărați cu preț mic, renovați și revindeți.

- Care e bugetul?

- Cash – nu blocați toți banii într-o singură proprietate, asta e o recomandare de bun simț

- Credit – pe ce venituri vă bazați, aveți grijă ce dobândă alegeți – fixă sau variabilă – și nu excludeți idea refinanțării creditului, dacă ajungeți în impas.

- Informați-vă

- E important să vă orientați spre zone care au un potențial de dezvoltare, dar pentru asta trebuie să vă informați din cât mai multe surse, pentru că nu știți cine ce interes are să răspândească zvonuri;

- Investițiile imobiliare sunt o afacere pe termen lung care pe lângă bani necesită răbdare și informații. Poate dura mulți ani până la câștigurile visate. Asigurați-vă că le aveți pe toate și vă permiteți să întrețineri proprietățile și să așteptați să treacă perioadele de ups and down;

- Consultați specialiști în domeniu înainte de a lua decizii de investiții: un evaluator imobiliar, un broker de credite, un avocat, un structurist și chiar un broker de investiții;

- Urmăriți site-urile de anunțuri imobiliare ca să vedeți dinamica pieței cu ochii voștri, nu ce vă spune un agent care are interesul să vândă;

- Urmăriți site-urile firmelor de insolvență care scot la licitație proprietăți la prețuri mai mici. Acolo se vor afla multe proprietăți abandonate în criză.

- Tipuri de investiții

- Apartamentele pot aduce un venit stabil din închiriere, dar și câștiguri din vânzare, dacă nu vindeți în grabă;

- Proprietățile comerciale pot genera venituri mai mari, dar vin și cu riscuri mai mari și administrare complex;

- Nu investiți toţi banii într-o singură proprietate sau într-o singură zonă urbană;

- Nu investiți numai în imobiliare, dacă tot v-ați apucat, studiați și bursele.

- Riscuri & costuri

- volatilitatea pieței imobiliare, ciclul lui Foldvary și lăcomia umană;

- fluctuațiile dobânzilor, inflația, războaiele;

- costurile de întreținere și administrare;

- taxele, asigurările și impozitele.

Uite aici un calculator de investiții imobiliare (în engleză) ar putea să ajute dacă reușiți să puneți toate cifrele pe hârtie.

Motive pentru a investi:

- Investițiile în imobiliarele din România ar crește dacă am fi în Schengen și am avea o infrastructură mai bună. Până atunci rămân relativ ieftine față de Vest, deci încă sunt atractive;

- Blocajele urbanistice din marile orașe (dezvoltatorii se plâng de blocarea PUZ-urilor în București, dar și de autorizarea greoaie din restul marilor orașe) arată că prețurile cel mult vor stagna, dacă nu vor crește în următorii ani, în lipsa unor dezvoltări noi;

- Bucureștiul încă este una dintre cele mai ieftine capitale europene și teoretic ar fi loc să mai crească.

Motive pentru a nu investi:

- Dacă citiți știrile zi de zi veți avea o senzație acută că lumea stă în pragul unui război generalizat și deci a-ți îngropa banii în niște pereți care vor fi bombardați sau într-o țară din care e mai bine să fugi parcă nu e cea mai bună decizie să investești în imobiliare;

- În strânsă legătură cu primul punct, investițiile imobiliare sunt greu de fructificat în caz de nevoie urgentă – durează mult și nu obții întotdeauna banii pe care-i vrei sau îi merită proprietatea, dacă vinzi pe fugă. Aici sunt bune REIT-urile, pentru că acțiunile se vând mai rapid decât casele;

- Chiar dacă 2024 e an electoral, deci toată lumea are interesul să țină costuri și dobânzi jos, ca să fie fericiți alegătorii, nimeni și nimic nu garantează că din 2025 nu se dezlănțuie iadul inflațiilor, dobânzilor sau al taxelor crescute. Să fii băgat în credite fie și pentru a investi nu e cea mai bună poziție în care-ți vei dori să te afli atunci.

Totuși, indiferent de decizia pe care o veți lua, investiți sau nu în imobiliare sau în altceva, atenție, banii costă bani și nu numai! Costă timp, nervi, sănătate zdruncinată. Dar până la urmă orice investiție are un grad de risc. E ea căsătoria o loterie, darmite investiția în imobiliare.